Para lograr la transición a un nivel de cero emisiones netas antes de 2050, es necesario realizar importantes inversiones en proyectos de mitigación del cambio climático en las economías de mercados emergentes y en desarrollo, que actualmente emiten en torno a dos tercios de los gases de efecto invernadero.

Según la Agencia Internacional de Energía, para alcanzar esta ambiciosa meta, estos países requerirán unos USD 2 billones anuales hasta 2030, canalizados en su mayoría hacia el sector energético. Esto supone quintuplicar en los próximos siete años los USD 400.000 millones en inversiones climáticas actualmente planificados.

No obstante, proyectamos que el crecimiento de la inversión pública será limitado y que, por tanto, el sector privado deberá contribuir sobremanera para satisfacer las importantes necesidades de financiamiento climático de las economías de mercados emergentes y en desarrollo. El sector privado deberá aportar en torno al 80% de las inversiones necesarias, una proporción que alcanza el 90% si se excluye China, como se muestra en un capítulo analítico del último Informe sobre la estabilidad financiera mundial (informe GFSR).

Aunque China y otras grandes economías emergentes cuentan con los recursos financieros internos necesarios, muchos otros países no disponen de mercados financieros suficientemente desarrollados y capaces de proporcionar grandes cantidades de financiamiento privado. Atraer inversores internacionales también resulta complicado, ya que la mayoría de las principales economías de mercados emergentes y casi todos los países en desarrollo carecen de la calificación crediticia de grado de inversión requerida habitualmente por los inversionistas institucionales. Además, pocos inversionistas tienen experiencia en estos países y pueden asumir ese nivel de riesgo más elevado.

El cierre progresivo de las centrales eléctricas de carbón, que son la fuente más importante de emisiones mundiales de gases de efecto invernadero (en torno al 20%), constituye otro desafío importante. En su mayoría, las centrales eléctricas de las economías de mercados emergentes y en desarrollo son todavía relativamente nuevas. Para cerrarlas o reconvertirlas se requieren grandes montos de inversión privada y ayudas públicas. Algunos países tienen una gran dependencia del carbón y deberían desarrollar fuentes de energía sustitutivas con relativa celeridad.

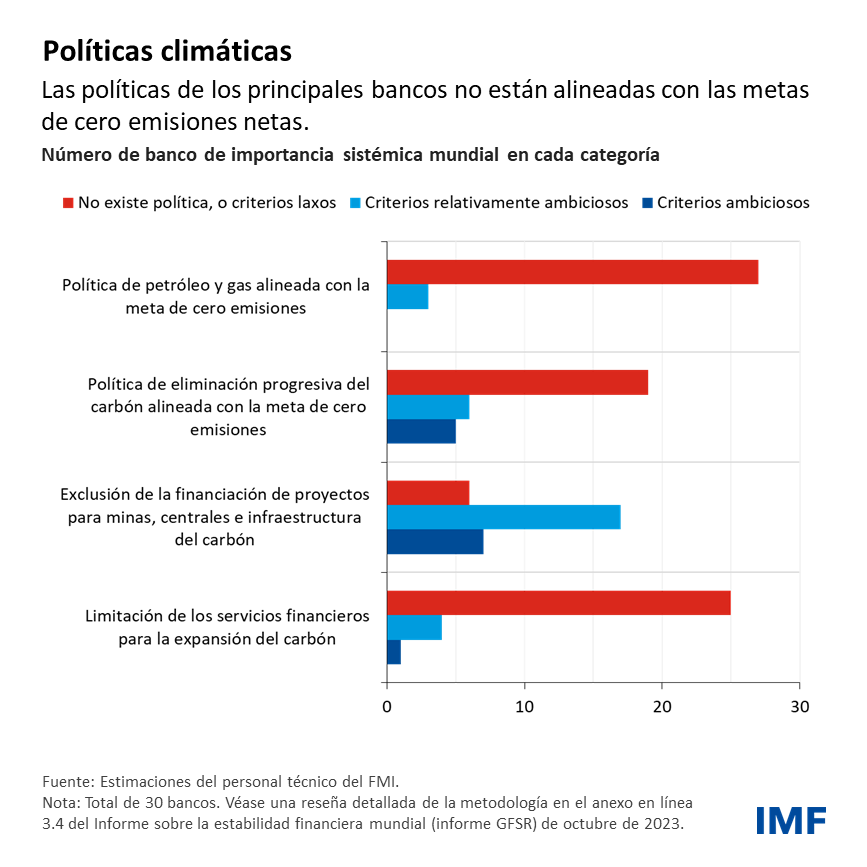

Más allá de estas dificultades, las políticas y compromisos climáticos de la mayoría de los bancos siguen aún no responden a las metas de cero emisiones netas, incluso en los casos en que sí que han adoptado políticas dirigidas a reducir las emisiones.

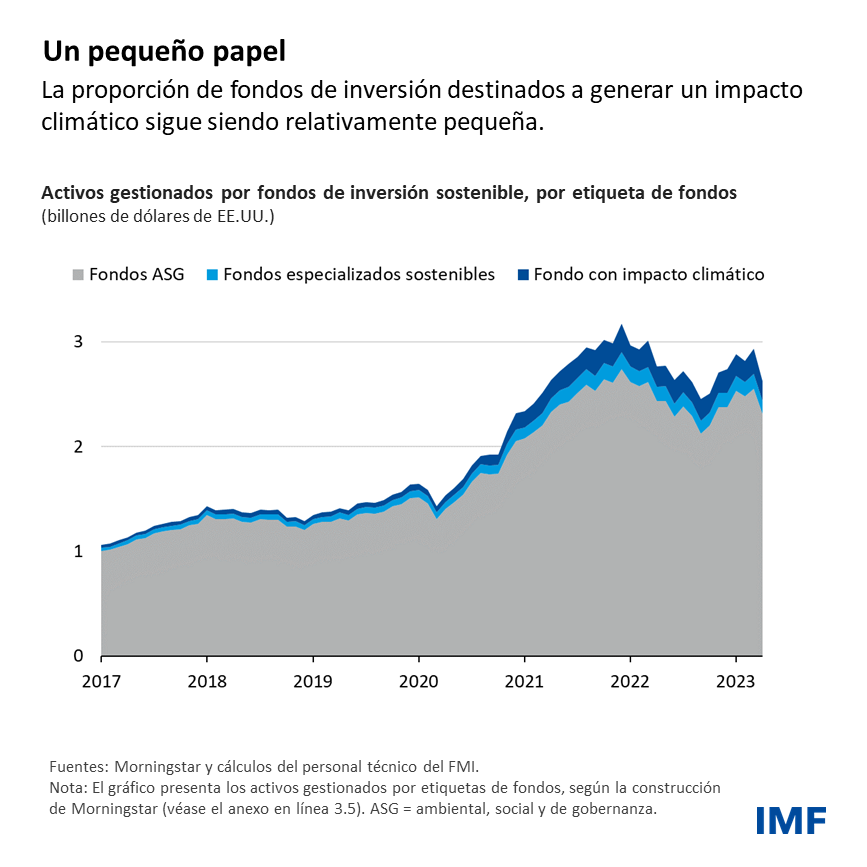

Por otra parte, aunque cada vez son más los fondos de inversión que dan prioridad a la sostenibilidad, esto no tiene demasiado efecto sobre la cantidad de dinero que se proporciona para satisfacer las grandes necesidades climáticas. Solo una proporción reducida de estos fondos tiene como objetivo explícito generar un impacto positivo en el clima. Gran parte de los fondos que toman sus decisiones de inversión en función de factores ambientales, sociales y de gobernanza empresarial no están necesariamente focalizados en temas climáticos. Estos suelen tener en cuenta las puntuaciones ASG a la hora de asignar los activos, pero no están necesariamente concebidos para captar el impacto climático, como explicamos en la última edición del informe GFSR. Una cartera de inversiones más orientada a este impacto climático podría ser bastante distinta de las orientadas a los criterios ASG, más conocidas.

Además, los países de ingreso mediano bajo y bajo no suelen ver recompensada la aplicación de buenas políticas ambientales y climáticas. Las evaluaciones de estas economías por parte de las agencias de calificación crediticia no alcanzan a reflejar cuán preparados están estos países para la transición hacia una economía de bajas emisiones, ni su exposición a los riesgos de activos abandonados debido al alto nivel de hidrocarburos. En el sector financiero todavía no hay claridad sobre qué constituye un buen resultado soberano en materia ambiental.

Se precisa una amplia combinación de políticas para crear un entorno que atraiga la inversión y movilizar el financiamiento climático privado necesario en las economías de mercados emergentes y en desarrollo. La tarificación del carbono puede proporcionar una importante señal para la fijación de precios a los inversionistas, pero enfrenta obstáculos políticos en su implementación a una escala suficientemente grande.

Es necesario adoptar una serie de políticas adicionales para el sector financiero. Las políticas estructurales dirigidas a reforzar los fundamentos macroeconómicos, profundizar los mercados de capital y mejorar la gobernanza son un componente esencial de la combinación de políticas, ya que pueden contribuir a mejorar las calificaciones crediticias y a reducir el costo del capital. Además, pueden generar un aumento de los recursos financieros internos disponibles en un país determinado. Los inversionistas necesitan tener acceso a datos de mayor calidad sobre el clima para poder tomar decisiones de inversión. Deben emplearse soluciones de financiamiento innovadoras, como el financiamiento combinado y los instrumentos de titulización, para eliminar gradualmente y de forma controlada la producción de energía del carbón.

Enfoque de las políticas

Las políticas deben centrarse en generar impacto climático más que respaldar actividades ya de por sí “verdes”, y deben tener en cuenta las necesidades específicas de las economías de mercados emergentes y en desarrollo.

Por ejemplo, las taxonomías de transición verde deben tomar en consideración las actividades con potencial para mejorar de forma significativa las emisiones conforme avanza el tiempo y en los distintos sectores, incluidos los de uso más intensivo del carbono, como el acero, el cemento, los productos químicos y el transporte pesado. Las metas de reducción de las emisiones de carbono y los criterios de las taxonomías de transición pueden conectarse a las contribuciones determinadas a nivel nacional, las estrategias a largo plazo y las metas de descarbonización de industrias específicas de un país.

El uso de etiquetas de sostenibilidad sigue siendo laxo; los reguladores y supervisores deberían establecer normas claras y reforzar el control. Asimismo, deben asegurarse de que los datos declarados y las etiquetas de los fondos de inversión sostenible realmente incrementen la transparencia e integridad de los mercados, así como de que estén mejor alineados con los objetivos climáticos.

Muchas de las políticas que recomendamos aquí tardarán en implementarse y lograr los efectos deseados. Hasta entonces, es esencial distribuir todavía más el riesgo entre los sectores público y privado para promover las inversiones privadas climáticas en las economías de mercados emergentes y en desarrollo. Los bancos multilaterales de desarrollo y los donantes pueden contribuir en gran medida a respaldar el financiamiento combinado; por ejemplo, a través de un uso más generalizado de las garantías.

El Servicio de Resiliencia y Sostenibilidad del FMI puede resultar de utilidad, al reunir a gobiernos, bancos multilaterales de desarrollo y el sector privado para promover el financiamiento de las inversiones climáticas. Si bien el monto de USD 40.000 millones de esta herramienta es relativamente pequeño comparado con las necesidades mundiales de inversión climática, las reformas que permite respaldar pueden servir para atraer un mayor volumen de financiamiento climático del sector privado.

—Este blog se basa en el capítulo 3 de la edición de octubre de 2023 del Informe sobre la estabilidad financiera mundial (informe GFSR). Los autores del capítulo son Torsten Ehlers (codirector), Charlotte Gardes-Landolfini (codirectora), Ekaterina Gratcheva, Shivani Singh, Hamid Tabarraei y Yanzhe Xiao, asesorados por Prasad Ananthakrishnan y Fabio Natalucci. Markus Brunnermeier participó como asesor experto.